El presente artículo será el primero de 3 en los que vamos a repasar brevemente mis 15 empresas favoritas. Empezando por la 15 y terminando por la 1. Se trata de una visión subjetiva y particular, y aunque siempre es complicado clasificar algo, en este caso se incrementa debido a la evolución de los mercados en el tiempo. No obstante, tratamos de tener en cuenta el largo plazo, y empresas estables y relativamente seguras dentro de lo que es posible.

En general se combinan empresas de DGI (dividendos) y Growth (crecientes).

También encontramos varios países en las mismas, por aquello de la diversificación que siempre comentamos.

Empezamos hoy comentando de la 11 a la 15:

4 de ellas son de dividendos crecientes, y una empresa de crecimiento.

Pasamos a detallar las 5 de hoy:

15. GOOGLE/ALPHABET

Sobran palabras para hablar de la empresa en cuestión. Google es parte de Alphabet. Alphabet cotiza con dos tipos de acciones: Alphabet A y Alphabet C, ambas en mercado americano. Se trata de una multinacional, cuya filial más conocida es google, y desarrolla productos y servicios relacionados con internet y software, pero también tiene empresas de salud o biotecnología.

Su evolución histórica es la siguiente:

Se puede comprobar cómo se trata de una empresa ALCISTA claramente de largo plazo.

A nivel de análisis fundamental, podemos ver en los datos cómo su facturación global, como su beneficio antes de impuestos, como el BPA (beneficio por acción) crecen de una manera importante y estable:

A nivel global es una empresa que no genera dividendos, pero que su crecimiento es muy estable. La tecnología es un valor de cierta seguridad por los tiempos en que vivimos, y sus resultados empresariales son más que evidentes. En cuanto a cotización como ejemplo en los 5 últimos años (de abril 2016 a abril 2021) la acción ha pasado de de 700$ a 2300$, suponiendo una revalorización del 328% en 5 años.

14. APPLE

Empresa también de USA, especializada en electrónica y software y con productos bien conocidos en prácticamente todo el mundo.

Es la primera empresa del mundo a nivel de capitalización, con más de 2 billones de dólares.

La gráfica de su cotización de los últimos 10 años muestra su rango alcista claro en cuanto a tendencia.

En cuanto a niveles de análisis empresarial, mostramos algunos datos.

En cuanto al dividendo, aunque partimos de porcentajes en torno al 1% de Yield (ratio anual), el crecimiento del dividendo es elevado (un 9,73% de Dividend Growth Rate en los últimos 5 años).

Mostramos la evolución de los últimos años (* al haber splits de por medio, hemos prorrateado a la tasa anterior, no la actual).

13. UNILEVER

Empresa que cotiza en la bolsa de Londres, del sector consumo. Uno de los clásicos de la estrategia DGI (dividendos crecientes). Se trata de una empresa medio británica, medio holandesa, y propietario de marcas tan conocidas como Axe, Magnum, Knorr, Cornetto o Dove, entre otras muchas. Por el sector de que se trata es una empresa defensiva, y estable a largo plazo.

Su Yield actual es 3.60% y cuenta con la ventaja de, al cotizar en la bolsa de UK, no tener retención en origen. Su crecimiento de los últimos 10 años es de un 7,50% en el dividendo.

Su cotización de largo plazo es alcista, y como ejemplo podemos indicar que su valor desde 2011 a 2021 (10 años). ha pasado de 22€ a 47€ (en bolsa de Amsterdam), lo que supone un 213% de revalorización (más de un 21% anual de media).

12. MICROSOFT

Compañía multinacional tecnológica americana, de sobra conocida, y propietaria del sistema operativo Windows, la herramienta Microsoft Office o los navegadores Explorer y Edge, además de los videojuegos Xbox o las tabletas Surface.

A fecha actual ofrece un 0,86% de dividend yield, con un payout aún bajo del 27%, lo que supone margen para el futuro. La tasa de crecimiento del dividendo en los últimos 10 años es del 14%.

La evolución de su cotización es claramente alcista, con récords continuos en su precio. Recientemente en abril 2021 los ha vuelto a batir.

Empresa de alta seguridad, con muchos años entre las 5 de mayor capitalización a nivel mundial, y con cifras a nivel fundamental espectaculares, con un 100% de crecimiento del BPA desde 2017 a 2021 (en 4 años), al igual que su EBITDA o el beneficio neto.

11. L'OREAL

Empresa francesa de cosmeticos y belleza. Empresa pionera en dermatología toxicología y biofarmaceúticas. Como dato interesante es la empresa con mayor número de patentes de biotecnología en Estados Unidos.

En bolsa se comporta como una acción de gran seguridad, y poca volatilidad, además de ser creciente de largo plazo.

En la figura podemos ver sus últimos 10 años en bolsa

Su dividendo actualmente supone un 1,17% de rentabilidad anual. No obstante, el dividendo es bastante creciente, suponiendo un 9,88% de crecimiento en los últimos 10 años. Esto, unido a un payout del 47%, hace que sea muy previsible que siga creciendo en los próximos años por el elevado margen que supone.

El crecimiento a nivel de facturación de la compañía, sobre todo en países asiáticos, es muy elevado.

En definitiva, su estabilidad, crecimiento, dividendo, liderazgo a nivel mundial, además de un sector en alza, la convierten en un MUST para el largo plazo.

En breve seguiremos con las 10 empresas que más me gustan, del 10 al 1.

EL LIBRO DE HOY

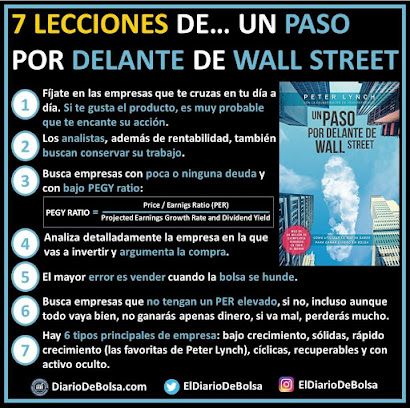

Esta semana comentaremos brevemente los puntos más destacados del libro "UN PASO POR DELANTE DE WALL STREET" de Peter Lynch, donde describe su fórmula para alcanzar el éxito financiero.

Muy interesantes conclusiones, en especial me gusta la número 5, y es que es práctica generalizada vender por temor o por la psicología humana en plenos descensos (el hecho de vender en plenos descensos). El error se produce debido a que si las empresas son sólidas no tardarán demasiado en revertir la situación (véase lo sucedido recientemente con el tema Covid marzo 2020).

Gracias

ResponderEliminara ti!

Eliminar