Buenas a tod@s,

- DIVERSIFICACIÓN

- EXPOSICIÓN GLOBAL

- OPTIMIZACIÓN

- RENDIMIENTO/RENTABILIDAD

- SENCILLEZ

- INDEXACIÓN

Como decía J.Bogle, mejor comprar todo que buscar la aguja en el pajar, y eso es lo que haremos, comprar todo, y aprovecharnos de la EVOLUCIÓN/PROGRESO/AVANCE de la sociedad y el planeta en lo que a economía se refiere, y sacar partido OPTIMIZADO de ello.

1. Premisas previas

Dado que los productos para invertir vía indexación global son fondos y etfs, vamos a plantear 4 escenarios:

1. 3 ETFs

2. 7 ETFs

3. 3 Fondos

4. 7 Fondos

¿En qué basamos el reparto?

Pues partimos del reparto mundial, que por capitalización, lo tenemos actualizado en este portal:

https://marketcaps.site/

Si queremos hacerlo con 3 productos, correspondería a este reparto:

Se trata de los 3 índices globales que cubren todo el mercado bursátil mundial, resultando la forma más simplificada de cubrir todo.

La opción b son 7 productos, en este caso, sería partir el MSCI World por regiones, resultando estos porcentajes:

https://docs.google.com/spreadsheets/d/1qTBkH0K5zE-e5OXsUo6Prmo2QGmYNWf63Y-iLQqdBaA/edit#gid=0

Con ello, y calculando rentabilidades anualizadas de todos los productos indexados, nos quedamos con el mejor de cada índice (tengamos en cuenta el tracking error o diferencia de cada fondo con el índice replicado), para obtener como nos hemos propuesto los resultados optimizados y nos ponemos a hacer numeritos.

2. Cálculos

Para centrarnos en unos datos concretos, vamos a ver qué habría pasado en los últimos 5 años, comparando los 4 escenarios comentados anteriormente, fondos/etfs, y repartidos en 3 y 7 productos, para ver diferencias entre ellos. Partimos de tener primero el mejor producto en cada caso que replica a cada índice basado en datos históricos.

Las rentabilidades promedio en 5 años del World/Small Caps/Emergentes es para el mejor fondo y el mejor ETF en cada caso:

Para el caso de 7 productos, nos faltan los 5 en los que vamos a particionar el MSCI World, resultando las siguientes rentabilidades promedio óptimas:

Con estos datos de partida, obtenemos los 4 escenarios buscados:

El mejor caso es el de 7 ETFs, veamos la diferencia en cuantía en euros y en porcentaje al cabo de 5 años, con el resto de casos:

3. Caso real en un bróker y resultados

Para particularizar con un broker concreto y un caso real, nos vamos a ir al Broker "MyInvestor", bastante conocido en la comunidad inversora española.

En el mismo tenemos fondos a coste cero, y ETFs a un coste del 0,12%. Tendremos en cuenta estas comisiones para la comparativa.

Teniendo en cuenta que no todos los ETFs/Fondos que hemos determinado como óptimos están en dicha plataforma, en algunos casos nos hemos tenido que ir al segundo "mejor" en cuanto a rentabilidad.

Los cálculos en este caso quedan de la siguiente forma:

Las rentabilidades promedio porcentuales en 5 años del World/Small Caps/Emergentes (por orden) son para el mejor fondo y el mejor ETF de los que disponemos en Myinvestor:

Para el caso de 7 productos, nos faltan los 5 en los que vamos a particionar el MSCI World, resultando las siguientes rentabilidades promedio óptimas de los existentes:

Con estos datos de partida, obtenemos los 4 escenarios buscados:

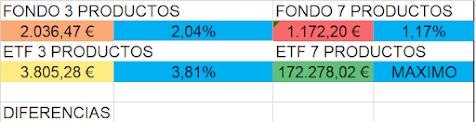

Suponiendo una inversión inicial de 100.000€, y las comisiones de dicho bróker anteriormente comentadas, obtendríamos tras 5 años:

El mejor caso es el de 7 ETFs, veamos la diferencia en cuantía en euros y en porcentaje al cabo de 5 años, con el resto de casos:

Vemos que las rentabilidades rondan entre un 70/72% de nuevo en 5 años, y con una diferencia del mejor "paquete" al peor en torno al 3,8% / 3.800€.

Muy buen análisis, enhorabuena. Soy Tony 🫶🏻

ResponderEliminarGracias Tony!

Eliminar