Esta semana vamos a dedicar el artículo a la primera de los 4 tipos de inversión que manejamos: LOS ETFS.

Ha sido una semana particular porque a los miembros del "Club de la Bolsa" nos han llamado de una popular emisora de televisión para entrevistarnos, y sinceramente la impresión principal tras ello es la cantidad de gente interesada en bolsa, pero sin conocimiento alguno. Síntoma inequívoco de la "pobre educación financiera" que tenemos....

Pues por petición popular, el primer producto del que hablaremos en este blog va a ser de los ETFS (brevemente, más adelante profundizaremos algo más).

¿QUÉ ES UN ETF?

Las iniciales corresponden a Exchange Traded Funds. En español sería algo así como "fondo de inversión cotizado".

Para mi, y en palabras llanas es una mezcla entre un fondo y una acción.

El primero lo emitió Wells Fargo en 1971, y desde entonces ha habido un boom exponencial. Especialmente en España (y Europa) fue aprobado en 2005. Por ley a día de hoy los brokers españoles no pueden ofrecer ETFs americanos. Pero hay opciones....las iremos viendo.

Características y cosas positivas y negativas:

- Cotizan en el mercado. Tengo que comprarlo a mercado abierto, y a un precio "x".

- No puedo traspasarlo como los fondos. Para cerrarlo debo vender, y pasar por la "caja" de hacienda, pagando un 19% de plusvalías.

- Lo mejor es la diversificación intrínseca, dado que replican a un índice o un conjunto de acciones de un cierto sector.

- Precio. Con algunos eurillos puedo comprar una participación sin grandes cantidades.

- Dividendos. Los hay de acumulación (reinvierten dividendos en la propia cotización) o de reparto. A gustos, colores.

- Comisiones. Suelen tener bajas comisiones (sólo compra o venta si la tienen, y el TER del producto que suele ser bajo).

- Mercados. A través de ETFs y de una manera sencilla puedo acceder a mercados de difícil acceso, y con la diversificación inclusive, dado que siempre contienen un número importante de empresas.

¿INTERESA INVERTIR EN ETFS?

Bajo mi punto de vista es uno de los productos estrella actuales.

¿Por qué y a quién puede interesarle? Pues básicamente a quien no quiera mirar la bolsa, ni cotizaciones, ni estar pendiente de nada. Es algo sencillo, barato, cómodo y sin necesidades de grandes ahorros. Con 50€ al mes te puedes montar un futuro más que curioso.

Para hacernos una idea, en USA hay más de 170 ETFs. Sólo en el mercado americano (AMEX), más del 50% del volumen de negociación son ETFs. Impresionantes cifras!

Probablemente la tendencia en Europa, y España sea seguir esa estela. En España especialmente con los denostados "depósitos" con intereses ridículos desde hace años, muy posiblemente suceda.

A veces se hace referencia a los ETFs con el concepto de indexado, dado que los ETFs replican un índice de un mercado específico. Aquí está la clave, si hay índices potentes mundiales, ¿por qué no "copiarlos" a través de ETFs? De esta manera no tengo la necesidad de comprar todos los valores de ese mercado.

¿QUÉ TIPO DE ETF PUEDEN INTERESAR?

Hay muchos tipos de ETFs, de índices, de energía, de consumo, de tecnología... y múltiples países o mercados. De oro, de plata, de materias primas....hay muchísima variedad.

Llaman mucho la atención dos datos o casos particulares, buenos y sencillos:

- El índice SP500 (referente mundial a nivel de índices) incluye a las 500 principales empresas de USA. Además haciendo un análogo futbolístico, es la primera división de Estados Unidos.

Es sabido que las empresas no todas tienen una larga vida con éxito. Por eso, en este índice, si invierto en él siempre tendremos las 500 mejores del momento (el mercado ya se encarga de "bajar" a segunda a las que no cumplan los criterios marcados por el mercado americano).

Además...una pregunta que le digo a la gente con la que hablo del tema.... El Real Madrid no ha bajado a segunda en su historia...¿qué probabilidad hay de que lo haga? "Casi cero" responden todos....pues esa es la probabilidad de que una inversión en el SP500 falle.

¿Por qué? Pues porque desde 1927 al 2020 (prácticamente un siglo) ha dado una revalorización anualizada de más del 9%. Impresionante...y nosotros queriendo batir a un pobre 2% de inflación "jugando" a ser inversores. Si el índice lo bate con creces!

Os invito a leer la apuesta del inversor más famoso de la historia Warren Buffet y un magnífico broker. Sobran las palabras.

https://www.elconfidencial.com/mercados/2017-09-26/buffet-gana-una-apuesta-sin-acabar_1449098/ - El índice NASDAQ100. Sí, el otro americano. Al fin y al cabo Estados Unidos representa más del 50% de empresas cotizadas mundiales. Nos guste o no, es la realidad.

Encima es el índice del sector tecnología. Desde 2000 esto es una bomba. Hay muchos incrédulos que siguen sin creerlo o esperando un petardazo, pero se trata de empresas que cada año incrementan BRUTALMENTE sus beneficios. ¿Nos lo vamos a perder? ¿Alguien se puede imaginar qué pasaría con un mundo sin Google? ¿O sin Apple con la de frikis que andan por ahí? Pues nada, mucha gente sigue pensando que es una burbuja. Para mi gusto nada que ver. El que no esté se lo pierde.

Dentro del NASDAQ están las famosas FAANG (Facebook, Amazon, Apple, Netflix, Google). 5 de las mayores empresas mundiales, y que cada pocos años doblan su cotización.

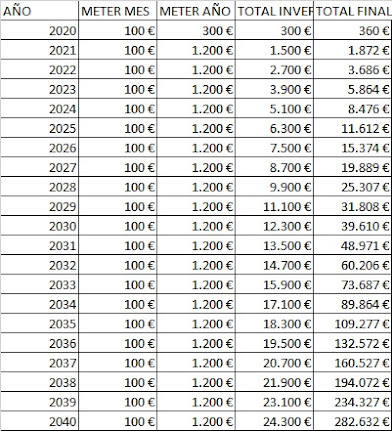

Sólo decir que el NASDAQ 100 desde el año 2000 supera con creces el 20% anual. ¿Eso es mucho? Pues veamos una tabla ejemplo o ilustrativa si invirtieras 100€ mensuales desde octubre 2020 al 2040* en un ETF del Nasdaq qué habría pasado, de nuevo, sobran las palabras:

¿CÓMO CONTRATO UNO Y QUÉ ESTRATEGIA SEGUIR?

Cada cual es libre de invertir en uno u otro ETF. A mi personalmente me gustan los dos anteriores, y especialmente en el broker DEGIRO. Te permiten una compra mensual gratuita (de algunos ETFs concretos) por cada ETF que tengas.

Encima, si seguimos la estrategia "Dollar cost average" o "Compras periódicas" es la forma perfecta para los "profanos" en la bolsa o gente que no quiera ni complicarse ni pensar. De esta forma promedio la compra y no me equivoco de entrar en un punto bueno o malo del mercado, dado que compro todos los meses.

¿Cómo? Pues lo indicado en la tabla del ejemplo anterior, meto todos los días 10 de cada mes 100€ al SP500 o al NASDAQ (vía ETFs).

De esta forma me beneficiaré de las subidas de largo plazo de estos índices que han venido demostrando históricamente. ¿Puedo tener un día malo o una semana mala o un mes malo? Sí. ¿Puedo tener un año malo? probabilidad baja. ¿Puedo tener 10 años malos? nunca se ha dado ese caso (hasta el momento, hay que decirlo todo... pero ya hemos pasado dos guerras mundiales, Vietnam, torres gemelas, Madoff, etc.)

Seguiremos hablando de los ETFs más adelante....

Comentarios

Publicar un comentario